BND下がってるやん。

どーゆーこと?

株がこんだけ上がれば債券下がるやろなぁ。

株価も下がるし、分配金もタバコ株ほどはないし…。

「債券持ってる投資家はアホ」って思われる。

みなさん、こんにちわ。ヒヨッコ投資家 こかです。

株価上昇に伴い、債券が下がってきています。

BNDは85ドル近辺(9月下旬)だったのが、84ドルまで下げてきました。

株式ほどの利益がないBNDは保有する意味がないと思われがちです。

しかし、BNDはポートフォリオと投資家自身を守ってくれたり、毎月分配金がもらえたりと安心できるポイントがあります。

今回はBNDの保有メリットをお伝えします。

BNDの保有を迷っている方のご参考になれば幸いです。

BNDを投資先としておすすめする理由2つ

BNDとはバンガード社の米国債券ETFです。

これ一つで米国の信用力の高い債券へまるっと投資できます。

|

バンガード・米国トータル債券市場ETF |

|

|

運用会社 |

バンガード |

|

インデックス |

ルームバーグ・バークレイズ米国総合浮動調整インデックス →信用力の高い債券ばかり! |

|

設定日 |

2007/04/03 |

|

決算 |

毎月 |

|

利回り |

2.58% |

|

経費率 |

0.04% |

|

純資産(百万ドル) |

247.26 |

わたしはポートフォリオにBND(債券)を組み入れることに賛成です。

BNDを保有するポイントは2つあります。

- ポートフォリオと投資家を守ってくれる

- 安定した分配金利回り

ポートフォリオと投資家を守ってくれる

BNDは株式より安定した値動きです。

ポートフォリオへ数%のBNDを組み入れるとポートフォリオのよき守り役になり、とても有効です。

インデックス投資は勝者のゲームの中でも以下のように書かれています。

…これがより重要だと思うのだが、ポートフォリオのボラティリティを抑えることで株式が大きく下落するときのダウンサイドプロテクション、いわば危機防止策を講じることができる。

株式と債券のバランス型ポートフォリオが持つ保守的な性質が投資家が非合理的な行動(すなわち株式市場が急落すると恐ろしくなって株式のポジションを畳んでしまうなど)を取る可能性を抑えることになるのだ。

インデックス投資は勝者のゲーム ジョン・C・ボーグル

ポートフォリオ全体の価格変動を抑えるため、ボーグル氏も株価が安定している債券を保有することを勧めています。

実際に、BNDの株価推移について確認してみましょう。

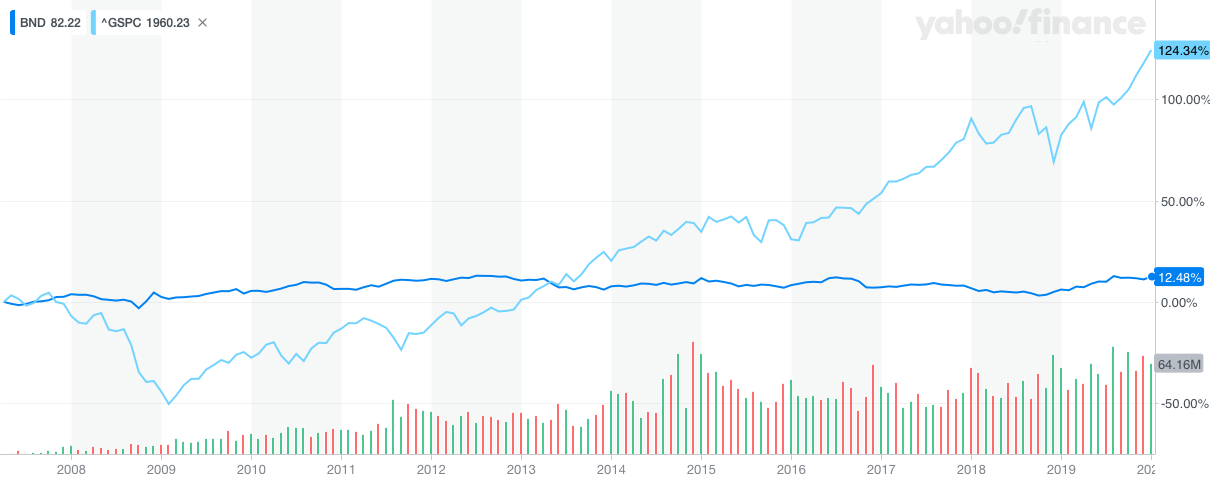

BNDとS&P500の株価を比較

BNDが設定された2007年4月以降のBNDとS&P500のチャートです。

青:BND/水色:S&P500

リーマンショックが起こった2008年9月、S&P500は大きく下落しています。

リーマンショック時は全ての資産がマイナスになったので、BNDとて例外ではありません。

しかし、株式と比較するとBNDの損失幅は限定されています。

株式で大きくやられても、ポートフォリオ全体を支えてくれるのがBNDのよいところです。

もし株式のみ投資していたら…?

先ほど引用したインデックス投資は勝者のゲームのように、怖気付いて狼狽売りしてしまう可能性も考えられます。

BNDは自分のポートフォリオを守ってくれるのみでなく、投資家自身が投資を継続することを支えてくれる資産です。

債券へ分散投資しているファンド

実は、債券へ分散投資しているファンドって結構あります。

- GPIFのポートフォリオ:債券が50%(国内債券・外国債券)

- 各社バランス型ファンド:必ず債券が含まれている

- ロボアドバイザー:債券が数%含まれている

分散投資を考える場合、株式の銘柄のみでなく投資する資産自体も分散させる必要があります。

分散投資先のひとつとして債券は有力な投資先です。

安定した分配金利回り

BNDは安定した分配金利回りが魅力です。

- 分配金支払月:毎月

- 分配金利回り:約2%

株価が安定している上、2%の分配金利回りは優秀です。

インデックス投資家がBNDに投資してみたところ

わたしは毎月VTIとBNDへ投資し、半年間継続しました。

ポートフォリオの割合はVTI:8割、BND:2割です。

半年間のBNDの投資成績は以下の通りです。

受取分配金【BND】成績発表

合計数量:20株

評価損益:プラス19.16ドル

受取分配金6か月合計:14.45ドル(税引後13ドル)NISA口座で保有中

半年間で1%強の評価益、1%弱の分配金利回りです。

- 安定した株価

- 毎月の分配金

今後の金利動向によっては不安なところもあります。

しかし、BNDのパフォーマンスは現金で保有しておくより良好です。

まずまずじゃないでしょうか。

株式投資の方が断然オイシイ、されど…

BNDは債券ETFなので株式投資ほどの夢はありません。

ブログの読者さまは株式投資は当たり前という方がほとんどだと思いますが、世間では個人投資家などまだまだ少数派です。

やらない人が多い中、安定した2%の運用は優秀ではないでしょうか。

ちなみに、会社で株価チェックをしていただけで驚かれました。

世間様はこんなものです。

2%だろうと、1%だろうと、バカにせずコツコツと愚直に続けることは本当に本当に大切なことです。

BNDへ投資するのはアホではない

たとえ株式ほどの結果が得られなくても、債券へ投資することはアホではありません。

1%、2%でも何もしなければ得られません。

BNDは「儲ける」とは遠いです。

しかし、株価・分配金も安定しており、あなたのポートフォリオを守ってくれる資産です。

BNDは保有する価値があるETFです。

コツコツとBNDを買い増しています。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント