「高配当株ETFといえば、VYM!」って感じやけど、HDVはどうなんやろ?

HDVも高配当株ETFよな。

VYMと何が違うんやろ?

いつも一生懸命なあなたへ。ヒヨッコ投資家 こか(@cocablog)です。

今回のブログは、VYMとHDVを5つのポイントで比べます。

配当利回りは見劣りしちゃいますが、個人的には、大型株が多いVYMが安心して持てるかなと思います。

(投資をする上で、「安心して持てる」って重要ポイントです!)

本日もぜひ最後までご覧ください。

【最初に結論】VYMとHDV、どちらがおすすめか。

最初に結論を頼むで。

まず、VYMとHDVのおすすめの投資家タイプをまとめます。

VYMは、大型株を中心に400以上の銘柄で構成されています。

分配金利回りは見劣りしますが、比較的安定した値動きです。

一方、HDVは70銘柄ほどで構成されており、VYMより銘柄分散力が弱めです。

しかし、分配金利回りが高い点は魅力的です。

VYMとHDVについて、詳しくお話ししますね!

VYMとHDVを5つのポイントで比較

以下の5ポイントで、VYMとHDVを比較します。

- 概要

- インデックス

- 組入上位10銘柄

- チャート

- トータルリターン

概要

VYMとHDVの概要です。

VYMはバンガード社のHPで、HDVはiシェアーズ社のHPで調べました。

また、分配金利回りはDivided.comを元にまとめています。

| VYM | HDV | |

|---|---|---|

| 設定日 | 2006/11/10 | 2011/03/29 |

| 純資産額 | 546億ドル | 76億ドル |

| 信託報酬 | 0.06% | 0.08% |

| インデックス | FTSE ハイディビデンド・ イールド・ インデックス | モーニングスター 配当フォーカス指数 |

| 銘柄数 | 412 | 75 |

| 分配金利回り | 3.41% | 4.14% |

| 情報 | 2021/12/31現在 | 2022/1/25現在 |

純資産額(ETFへどれだけの資産が集まっているか)は、VYMの方が大きいです。

HDVの7倍近い純資産額です。

信託報酬はほぼ同じだな、という印象。

分配金利回りは、HDVの方が高めですね。

インデックス

VYMとHDVのインデックスって、何が違うん?

VYMとHDVのインデックスについて、お話しします。

VYM:FTSE ハイディビデンド・イールド・インデックス

FTSE ハイディビデンド・イールド・インデックスとは、イギリスのFTSE社によって算出されています。

米国株式市場における高配当利回りの銘柄(REITのぞく)で構成されており、時価総額加重平均型の株価指数です。(参考:SBI証券)

時価総額加重平均型?

VYMは大型株の動きに引っ張られやすい傾向があります。

中小型株へ投資したい人には物足りないかもしれませんが、大型株中心なので安心感はあるかな、と思われます。

HDV:モーニングスター配当フォーカス指数

モーニングスター配当フォーカス指数は、米国のモーニングスター社が開発・算出する指数です。

配当利回りの高さにくわえ、財務の健全度や配当支払能力にも着目されています。(参考:楽天証券)

VYMのインデックスとはちょっと違う感じやね。

時価総額加重平均型のVYMと異なり、HDVは大型株中心ではありません。

HDVは運用会社独自の着眼点で構成されたインデックスです。

運用方針に共感できる人には、ガチッとハマると思います。

組入上位10銘柄

VYM、HDVそれぞれの組入上位10銘柄をご紹介します。

VYM

VYMは金融や生活必需品、ヘルスケアを多く含み、「手堅いな」と思わせる銘柄群が並びます。

| 銘柄名 | |

|---|---|

| 1 | JPMorgan Chase & Co. |

| 2 | Johnson & Johnson |

| 3 | Home Depot Inc. |

| 4 | Procter & Gamble Co. |

| 5 | Pfizer Inc. |

| 6 | Bank of America Corp. |

| 7 | Cisco Systems Inc. |

| 8 | Broadcom Inc. |

| 9 | Exxon Mobil Corp. |

| 10 | PepsiCo Inc. |

HDV

HDVはエネルギー関連株が目立ちます。

タバコ株も上位にランクインしており、配当利回りが特に高い銘柄への投資が目立ちます。

| 銘柄名 | |

|---|---|

| 1 | Exxon Mobil Corporation |

| 2 | Chevron Corporation |

| 3 | Johnson & Johnson |

| 4 | Verizon Communications Inc. |

| 5 | AbbVie |

| 6 | Pfizer Inc. |

| 7 | Procter & Gamble Co. |

| 8 | Philip Morris International Inc. |

| 9 | Merck & Co. |

| 10 | Coca-Cola Company |

チャート

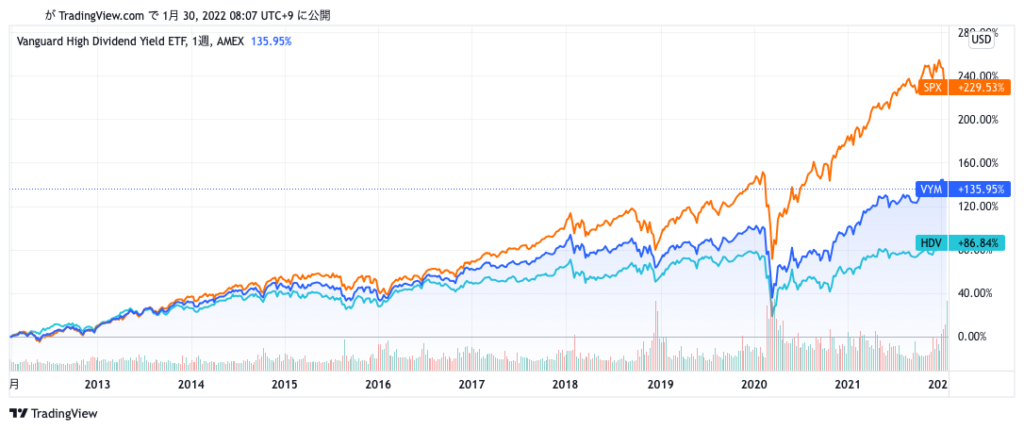

2012年2月から2022年1月までのチャートです。(引用:TradingView)

オレンジ:S&P500/青:VYM/水色:HDV

最近はグロース株中心の相場だったこともあり、VYM、HDVともに、S&P500に負けてしまっています。

しかし、下記の2022年1月のチャートでは、バリュー株優勢でVYM、HDVともに、S&P500をアウトパフォームしています。

切り取る時期によって、チャートの見え方は異なります。

やっぱ、S&P500の方がええんやろか…?

うん。S&P500との比較チャートを見ると、疑問に思ってしまうよね。

個人的には、「高配当投資がしたい!」との目的があればVYMやHDV、「米国株で資産運用したい」との目的ならばS&P500や全米株式で十分だと思います。

トータルリターン

ETFreplay.comより、2012年2月〜2022年1月までの分配金込みのトータルリターンを引用します。

直近10年間の成績は、VYMの方がよかったようです。

HDVの分配金の高さを考えると、トントンくらいになるかな…と思っていましたが、VYMが好パフォーマンスという結果に。

ただし、切り取る期間によって、トータルリターンもまったく異なる結果となるはずです。

個人的にはVYMを選ぶけれど

わたしが投資するならば、VYMを選びます。

HDVの分配金利回りは魅力的ですが、大型株中心のVYMは比較的安定した値動きだからです。

また、わたしはSPYDを保有しており、「分配金利回りはソコソコでも、株価が安定しているほうが精神的にラクだ」と痛感しているからです。

ただし、これはあくまでもわたしの意見。

投資家さんによって、投資で重視するポイントは異なります。

ご自身にとって何が大切かを整理し、自分の投資目的を叶えてくれる銘柄を選んでくださいね。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

.png)

.png)

コメント