J REIT買ってる人って、あんまりいーひんやん。

なんでやろ?

あまり知られてへんからやろか。

みなさん、こんにちは。ヒヨッコ投資家 こかです。

あなたは、Jリートにどんな印象をお持ちですか。高配当?株と債券の中間?

「よくわからんから、何となく買わない」という人も多いかもしれないですね。

リート投資家さんってなかなか少数派なんですが、配当金狙いで投資している方もいっしゃいます。

素直にS&P500に投資するほうが資産は増えます。

また、高配当株へ投資するほうが配当利回りはいいです。

でも、Jリートは株式との分散として、インカムゲイン狙いの投資家さんには悪くない…、そう、控えめにおすすめしたいです(積極的にはおすすめしない)

かく言うわたしもリートETFへ投資して、年間1万円以上の分配金を受け取っています。

今回のブログは、JリートETFの積立についてお話しします。

本日もぜひ最後までご覧ください。

iシェアーズ・コア・JリートETFを積み立てています

わたしは、iシェアーズ・コア・JリートETFを積み立ています。

2020〜2021年は毎月10口ずつ積み立て、現在はスポットで買い増ししています。

購入の動機は、高配当株で失敗したため。

インカム増強のため、不動産に投資を始めました。リートのほか、不動産クラウドファンディングも利用し、総資産の10%ほどを不動産へ投資しています。

一括投資をして高値掴みしたくないため、1口単位で買えるリートETFを選びました。

リートETFの積立を積極的におすすめしない理由

JリートETFって買ってる人、少ないよなぁ。

イマイチなんやろか。

リートETFの積立を積極的におすすめしない理由は2つあります。

①キャピタルを狙うには弱い

「Jリートはインカム狙い」と割り切って買うならばよいですが、強くおすすめする商品ではありません。

資産増加の起爆剤は、やっぱりキャピタルです。

経済全体だったり、事業だったり、さまざまですが、「成長力」の伸びから得る利益のほうが大きいです。

でも、インカムだってほしいと思いませんか。

投資効率が悪いとわかっていても、ちょこちょことインカムが入ってきたら嬉しい。

あわよくばキャピタルも…など思わず、「リートはインカム狙いだ!」と分別して、投資しています。

自分の資産を大きく増やすには株式投資が最適でしょう。

リートは賃料や地価、景気に左右されることは事実ですし、全力投資するべき対象ではないと思います。

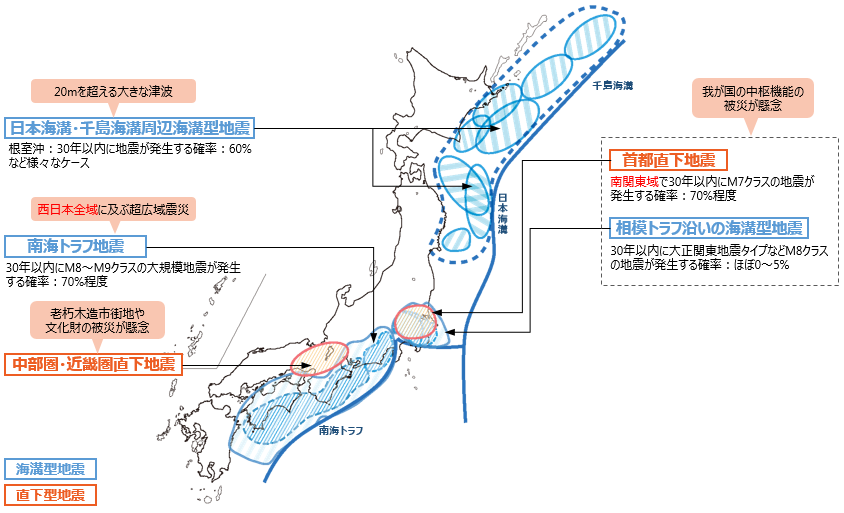

②地震リスクがある

日本は地震大国だから、地震リスクはつきもの。

リート投資のリスクはさまざまありますが、リート固有のリスクのひとつに地震リスクがあります。

下図は内閣府が公表している想定される大規模地震です。

想定されている大規模地震が発生するかどうかはわかりませんが、地震が起こった後に被災地の様子を見れば、地震リスクがいかほどのものかわかると思います。

リートの主な収入は賃料です。

建物が被災してしまうと賃料収入はストップし、リートの運営が苦しくなることは火を見るよりも明らかです。

もちろん、事業所や工場が被災した企業の株式に投資している場合でも、同様のリスクはありますが、リートのほうが地震リスクにさらされるリスクは大きいです。

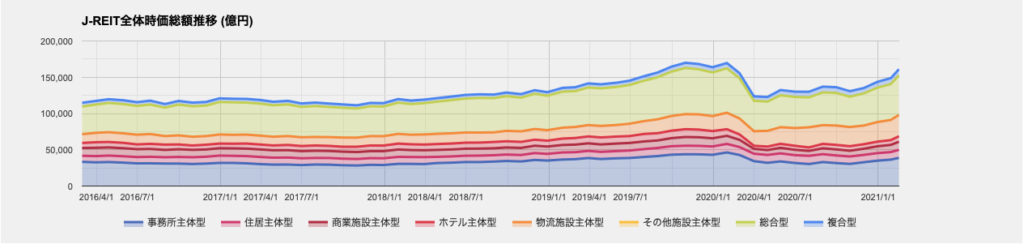

ちなみに、コロナ後は都心オフィスが減る…は気にしていません

アフターコロナでは、都心オフィスが激減して、都心のオフィス需要が縮小するという意見を聞いたこともあるはず。

しかし、上の図をご覧いただければわかるとおり、オフィス型のリートの時価総額が下落の一途というわけではありません。

これからのオフィス環境は「変化」を受け入れることとなるでしょうが、オフィスがなくなることはないのでは??

通勤はイヤですが、「オフィス」もそれなりに必要だと思います。

在宅勤務で浮き彫りになった、コミュニケーション不足を補ってくれるのはオフィスという「場」でしょう。それに、オフィスでしかできない仕事もありますし。

コロナ禍でオフィス規模を縮小する動きは顕在化しているが、いわゆる「オフィス不要論」にまで発展するわけではない。 コロナ禍で在宅勤務へ切り替えたことで、オフィスならではの価値を再確認して拡張移転した企業も存在する。

引用:https://www.joneslanglasalle.co.jp/ja/trends-and-insights/workplace/what-is-the-office-strategy-for-the-era-of-covid-19

働く場所が多岐に渡る可能性はあっても、オフィスが不要となることはないと考えています。

「アフターコロナではオフィス不要!だからリートはオワコン!」はやや短絡的ではないでしょうか。

【結論】リートETFの積立「悪くない。でも、資産の一部で」

リートETFの積立は悪くないですが、積極的におすすめしません。

キャピタル面は弱く、資産増加パワーはやや弱いからです。

とは言えど、ちょこちょこと受け取る分配金は嬉しいですよね。

「リートはインカム狙い!!」と割り切って、投資するならばリートもアリですね。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント

こんにちは

REITの話題が出たのでコメントしようと思いました。

当方、不動産の小口債権化が投資家にとって益になると考え、REIT を購入した経験があります。

リーマンショック後ほぼ全てのREIT が暴落し、総悲観状態でした。その時ADR3269を全力買いして、分割後@60000円くらいで購入できました。一部を除いて売りましたが、配当利回り約10%と非常に年間のキャッシュフローに貢献してくれました。

もうそんな暴落は無いかも知れませんが、市場はREIT の価額について過大評価と過小評価を繰り返すと思います。価額が1口資産近傍まで安くなったらまた買いたいです。