地味〜にリートETFに投資してます。

評価損益は+3.79%です。

みなさん、こんにちは。ヒヨッコ投資家 こかです。

今回の記事は、半年間、1476:iシェアーズ・コア・JリートETFへ投資した結果をまとめます。

リート投資って利回りがいいと聞くけれど、実際に投資することは少ないと思います。

株式ほどの値上がりは期待できませんが、分配金利回りは4%前後あり、インカムゲインを狙う方は視野に入れてもよいのではないでしょうか。

本日もぜひ最後までご覧ください。

1476:iシェアーズ・コア・JリートETFへ投資した評価

率直に言って、地味な銘柄ですが、個人的には悪くないなと思っています。

リートに投資する人が少ないこともあり、日々の出来高も少なく、情報も少ないです。

それでも「悪くない」と思うのはなんでや?

キャピタル的にはおもしろくないが、それでも…

- 1476へ投資してゆるやかながらも、リート指数が上昇している

- 幅広いリート銘柄に投資することができる

- キャピタル的には物足りない面もあり

リート価格が上昇

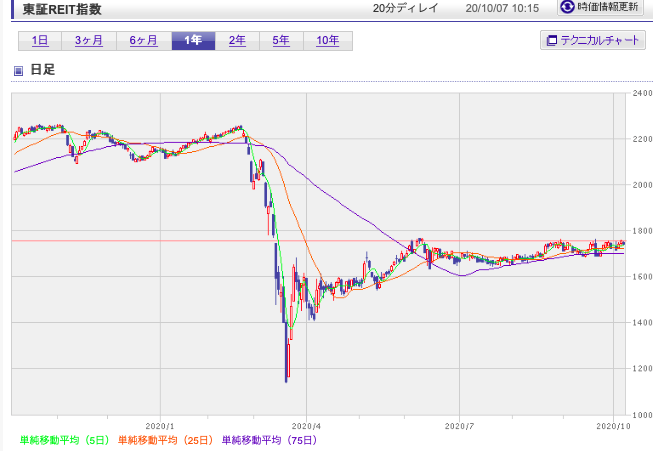

コロナショックを経て、現在、東証リート指数はじわじわと戻してきています。

東証リート指数(楽天証券より)

3月には1200ポイントを下回っていた東証リート指数ですが、現在は1700台まで回復してきています。

コロナショックによるホテルリートへのダメージを真っ先にイメージしますが、GO TOキャンペーンのおかげか、ホテルリートも株価上昇中です。

幅広いREIT銘柄に投資

1476を購入した一番の理由が分散投資です。

以下の表は10月5日時点の1476の保有銘柄のトップ10です。

|

ティッカー |

銘柄名 | アセットクラス |

保有比率(%) |

| 8951 | 日本ビルファンド | ビル | 6.21 |

| 8952 | ジャパンリアルエステイト | ビル | 5.82 |

| 3283 | 日本プロロジスリート | 物流 | 5.65 |

| 3281 | GLP投資法人 | 物流 | 4.96 |

| 3462 | 野村不動産マスターファンド | 総合 | 4.63 |

| 8984 | 大和ハウスリート | 総合 | 4.08 |

| 8954 | オリックス不動産投資 | 総合 | 3.44 |

| 8953 | 日本リテールファンド | 商業 | 3.30 |

| 3269 | アドバンスレジデンス | 住居 | 3.03 |

| 8960 | ユナイテッドアーバン投資法人 | 総合 | 2.80 |

ビル、物流、商業施設、住居…幅広いアセットに投資していることがわかります。

GLP投資法人って、こかがずっと欲しがってた銘柄や。

Amazonの台頭を見ていると、今後もネットショッピングは人々の生活に根付くと思われます。

また、製造業の多い日本では物流は産業の要です。

商品や製品を運ぶのには物流が不可欠です。

そのため、物流リートには長く興味がありました。

ETF越しと言えど、物流リートへ投資することができました。

キャピタル的には物足りない?

1476はキャピタル的には物足りないかもしれません。

1ヶ月間で3〜5%ほど株価が動きますが、成長株投資を楽しむタイプの方には不向きかもしれません。

グングン株価が上がるようなことはありません。

1476:iシェアーズ・コア・JリートETFの成績

では、1476に投資した成績をご案内します。

投資成績

購入スタイル:2020年4月より、毎月10口ずつ買う

1476評価損益(2020年10月5日現在)

+3,498円(+3.79%)

保有:53株 92,167円で取得

3株は2019年に楽天ポイントで買った分で、50株は毎月購入している分です。

半年で4%近くの評価益が出ていたら、まずまずでしょうか。

今月もまた頃合いを見て買います。

分配金実績

1476は2月、5月、8月、11月の年4回分配で、現在の株価1,807円に対する利回りは3.8%です。

リート全体の平均利回りが4%くらいなので、大体平均的な利回りです。

今まで、わたしは1476より合計639円の分配金を受け取りました。

一括投資でないため、投資額に対する分配金利回りは低いです。

ちなみに、直近の分配実績は以下の通り。

2020年8月:16円

リート投資のおかげで、分散投資の幅が広がった

わたしは資産を増やすためには株式投資がベターだと思っていますが、債券や不動産も見過ごすことはできない投資先だと考えています。

株式1本の方が大きく資産を増やせるでしょうが、リスク・リターンを分散させるため、リートへも投資を始めました。

「どこを諦めて、どこをこだわるか」が投資のキモだと思っています。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント

はじめまして ブログ見ました。米国EFTっていいけど、円をドルに替えたり二重課税や販売手数料ばかになりませんよね。SPYDも少し保有してますが東証の1476少し気になってます。

米国EFTはSPYDのように高配当でないと手数料負けしますよね。

はじめまして。コメント、ありがとうございます!

おっしゃる通り、米国株ETFは結構割高なところや手間があります。

1年ほど前から1476を毎月10口ずつ買っています。

買付単価が均すことができるからか、取得単価もそこまで高くありません。

REITもリスクゼロではないですが、投資先のひとつとして悪くないと思います。

米国株も二重課税、外国税控除で全額は戻らないし、

米国に住んでるならいいけどここは日本なのでウエイトは

米国でなく日本にしようと思います。

少しだけ米国株、個別とETFは保有してます。