株ばっかりでいいのかって不安になることない?

株が下がったら、わたしの資産も大きく下がってしまう。

分散投資が必要やな。

ま、かー坊は不安にならへんけど(強がり)

いつも一生懸命なあなたへ。ヒヨッコ投資家 こかです。

テーパリングという言葉を耳にするようになりました。

テーパリングとは金融緩和政策の出口戦略のことです。もちろん、金融相場へも影響を与えます。

「今の自分の資産への影響はどうなのかな…」と考えたとき、株式だけでよいのかと不安になってきました。

今回のブログは、分散投資先のひとつである債券や債券ETFのBND・AGGについてお話しします。

本日もぜひ最後までご覧ください。

そもそも、債券は必要か?

債券が必要かどうかは意見が分かれるところです。

個人的には、資産の底上げをしてくれる役割が株式ならば、債券は資産の下支えをしてくれる役割だと考えています。

現在の株式相場や自分の運用期間を考えると、株式の方が好パフォーマンスでしょう。

しかし、株式相場が下落したときのことを具体的に想像すると、分散投資は必要だと感じます。

あらゆるリスクを想定する

長期間、投資をしていれば、株式相場の下落に見舞われることもあるでしょう。

株式市場は10年に一度のサイクルで大きな下げ相場が来ると言われています。

乗り切れば、「あの時は絶好の買い場だった」で済みますが、下げ相場の真っ只中では度胸や忍耐を試されるシーンがあるかもしれません。

持ち株が全部下がって、なかなか戻らない。

下げ止まる兆候がない。

そんな状況を想像すると、株式一本で踏ん張れるか不安。

分散投資のひとつとして

資産運用の中心は株式投資と言えど、分散投資も忘れてはいけないと思います。

どんなものでも、「いいとき」「悪いとき」があります。

熱狂の中にいるときは周りのことなど見えていません。

しかし、熱狂はいつか冷めるかもしれません。

「何が起こるかわからん」という前提に立つならば、わたしは分散投資が必要だと思うし、分散投資のひとつとして債券投資はアリだと考えています。

【比較】AGGとBND、どっちがいい?

米国株投資家が債券に目を向けたとき、候補のひとつに上がるのが債券ETFのAGGとBNDではないでしょうか。

次に、AGGとBNDを比較します。

先に結論を頼むで。

オッケー!

さて、以下はAGGとBNDを比較表です。

| AGG | BND | |

|---|---|---|

| 名称 | iシェアーズ・コア 米国総合債券市場 ETF | バンガード 米国トータル債券市場ETF |

| 運営会社 | iシェアーズ | バンガード |

| 設定日 | 2003/9/22 | 2007/4/3 |

| 純資産額(十億ドル) | 89.2 | 80.1 |

| 配当利回り | 1.73% | 1.89% |

| 経費率 | 0.04% | 0.035% |

| 保有銘柄数 | 9,659 | 10,138 |

利回りにも差はなく、う〜ん、比較が難しい!

いづれも低コストで広く分散された債券ETFであり、優劣つけがたいです。

普段からVTIやVOOを保有しているので、個人的にはBNDの方が親近感がありますね。

経費率はBNDの方が低いけど、神経質になるほどの差ではないと思うよ。

分配金込みのトータルリターン:BNDがちょっと優勢

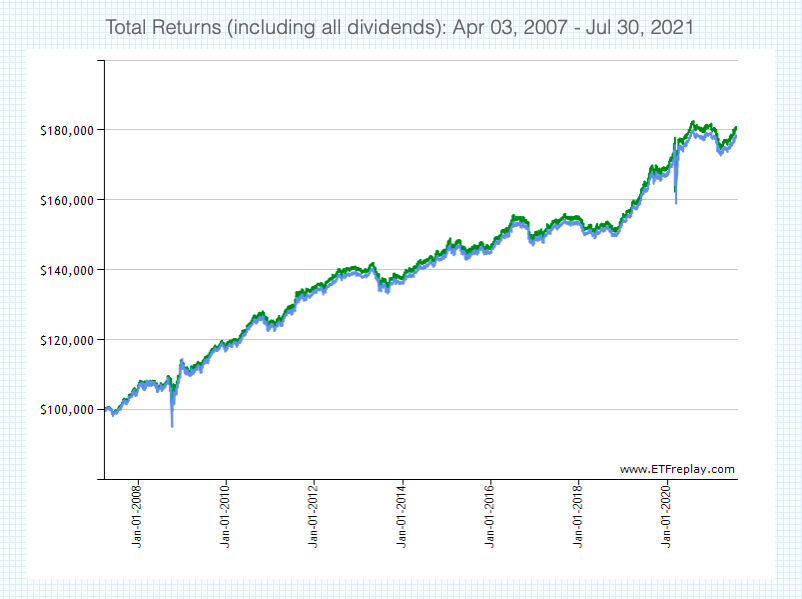

以下の図は、BNDが設定された2007年4月から2021年7月末までの分配金込みのリターンです。

緑:BND/青:AGG

ほぼ重なってるやん!

BNDの方がAGGを(気持ち)アウトパフォームしていますが、ほぼおなじです。

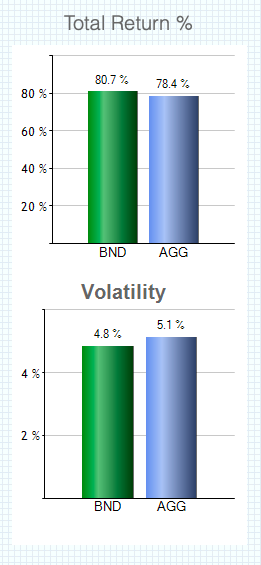

トータルリターンとボラティリティ

トータルリターンとボラティリティを詳しくみてみるよ。

グラフで確認したように、ほぼ同じくらいです。

この程度の差ならば、誤差と捉えていいんじゃないかなと思います。

AGGとBNDの分配金推移

AGGとBNDの分配金をまとめました。(2020年1月分〜2021年8月分)

| 権利落ち日 | AGG | BND |

|---|---|---|

| 2021年8月 | 0.166643 | 0.1361 |

| 2021年7月 | 0.155512 | 0.1321 |

| 2021年6月 | 0.166882 | 0.13448 |

| 2021年5月 | 0.172575 | 0.13057 |

| 2021年4月 | 0.172203 | 0.19245 |

| 2021年3月 | 0.189702 | 0.12875 |

| 2021年2月 | 0.191959 | 0.1392 |

| 2020年12月 | 0.125266 | 0.290780 |

| 2020年12月 | 0.205967 | 0.14323 |

| 2020年11月 | 0.192064 | 0.15097 |

| 2020年10月 | 0.201694 | 0.15029 |

| 2020年9月 | 0.195222 | 0.15307 |

| 2020年8月 | 0.207367 | 0.15874 |

| 2020年7月 | 0.222865 | 0.16239 |

| 2020年6月 | 0.213602 | 0.16874 |

| 2020年5月 | 0.236297 | 0.17385 |

| 2020年4月 | 0.24868 | 0.19046 |

| 2020年3月 | 0.239027 | 0.17275 |

| 2020年2月 | 0.243425 | 0.1825 |

| 2019年12月 | 0.190502 | 0.18728 |

| 3.937454 | 3.2787 |

※年末年始の都合上、1月分の権利落日は前年12月となっています。

BNDは2020年年末と2021年4月にキャピタルゲイン分も分配されました。

保有中のBNDから多めに分配金が入っていたから驚きました!

月によって分配金額にバラつきがあるものの、定期的に分配金が入るのは悪くないかなぁと思います。

分配金スケジュール:AGG、BNDともに月初

AGGとBNDの分配金スケジュールです。

AGGとBNDの分配スケジュールは同じで、毎月第一営業日が権利落ち日です。

分配金スケジュールも一緒やな。

債券投資について意見が分かれるけれど…

AGGとBNDを比較してみましたが、大きな差はありません。

すでにバンガードの商品へ投資していればBNDの方が馴染みがあるでしょうし、iシェアーズの商品を保有しているならばAGGの方がしっくりくるかもしれません。

ちなみに、VTIホルダーのわたしはBNDへ投資しています。

さて、株式以外の資産についての要・不要は、投資家によって意見が分かれるところです。

リスク許容度、資産、収入額、年齢、家族構成…

一人として同じ投資家はいません。

十人いたら、十通りの投資があります。

誰かの意見に従うのではなく、自分に見合ったリスク許容度でポートフォリオを考えてみてくださいね。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント