米国債から利金を受け取った!

初めての利金やな。

いつも一生懸命なあなたへ。ヒヨッコ投資家 こか(@cocablog)です。

マイナー投資だから、記事にするのをためらったけど、記事にしちゃいます。

生まれて初めて、米国債から利金をいただきました!!

「外貨建てMMFの自動買付設定がうまくいくか」など心配していましたが、問題なく受取&外Mの買付までできていました。(ホッ…!)

投資の基本は株式投資だと思いますが、米国債も使いようによってはアリだと思います。

今回のブログは、米国債での利金受取についてお話しします。

本日もぜひ最後までご覧ください。

米国国債から利金いただき!

2022年7月に買った米国国債から利金を受け取りました!

| 銘柄名 | 米国国債(満期:2025/8/15) |

| 投資開始 | 2022/7/1 |

| 利率 | 2.0% |

| 受取利息 | 3.21ドル(税引き後) |

受け取った利金は、そのまま外貨建てMMFへ預けました。

米国債を買ったときの記事です。よかったら、ご覧くださいね↓

利金の受取設定について

外債の利金って、外Mに入る仕組みなん?

デフォルトは円貨受取だけど、自分で設定できるよ!

外国債券の利金・償還金支払時の受取方法は、円貨/外貨/外貨建てMMFから選択できます。

(外貨建てMMFは設定がある場合のみ)

わたしが利用している楽天証券での受取設定をまとめますね!(2022年8月現在)

- マイメニューから外国債券に関する設定を開く

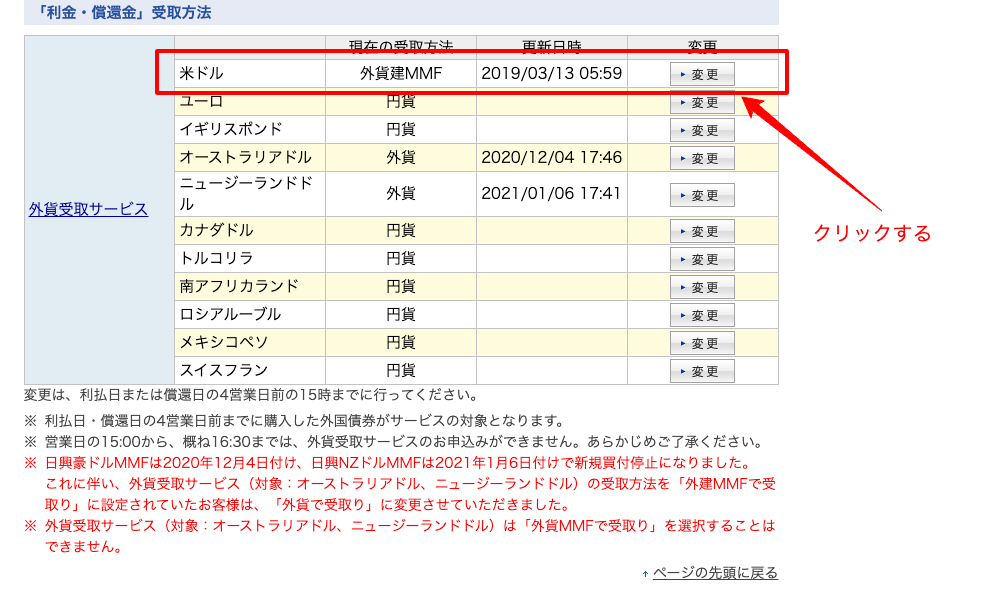

- 「利金・償還金」受取方法>対象通貨の「変更」をクリックする

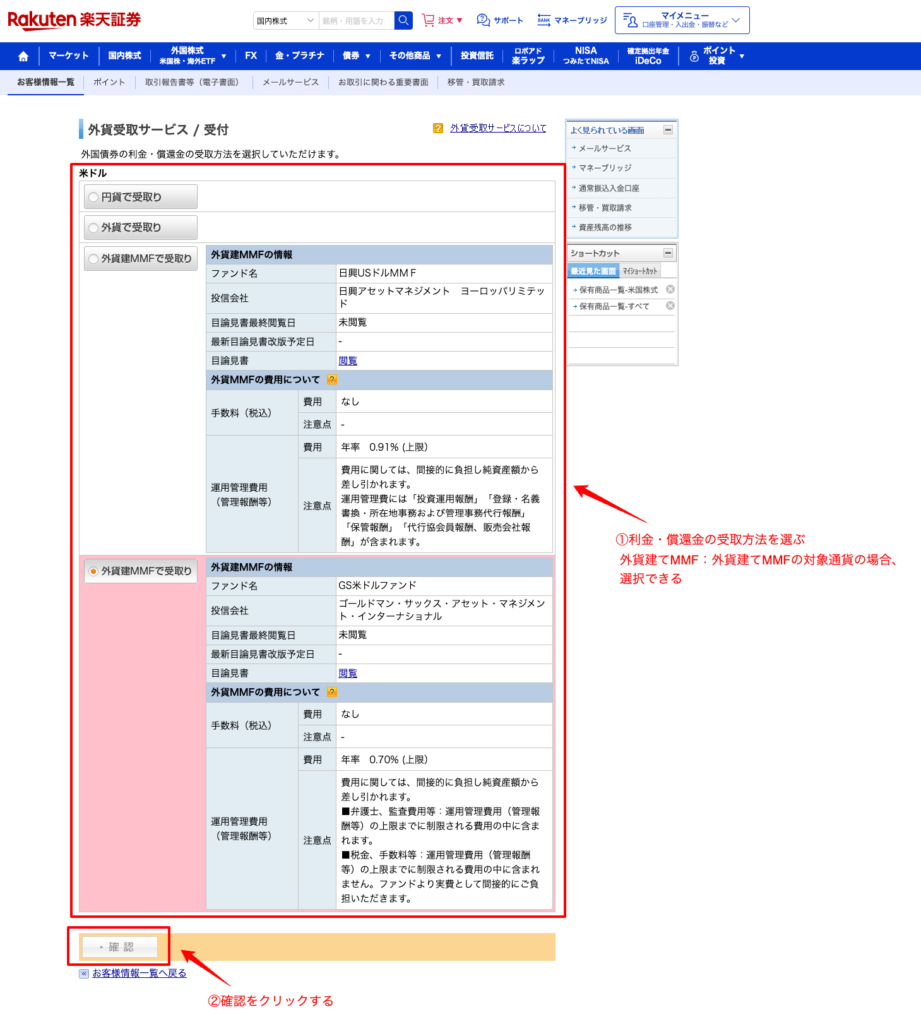

- 希望の受取方法を選択する

マイメニューから外国債券に関する設定を開きます。

「利金・償還金」受取方法>対象通貨の「変更」をクリックします。今回は、「米ドル」の変更を行います。

自分が希望する受取方法を選び、確認をクリックしましょう。

設定変更は一度だけなので、思いついた時に済ませておくと安心です(^^)

※ 変更を行う場合は、利払日・償還日の4営業日前の15:00までに手続きが必要です。

債券のデメリット

「利金受け取った!」と書いた傍から、デメリットの話で恐縮ですが、大事なところなので、書きます。

債券の最大のデメリットは、金利の影響を受けやすいことだと考えています。

そのため、途中売却時にはマイナスが出ちゃう場合があります。

現在の金利より低い金利で発行された債券は、価値(債券価格)が下がってしまいます。

たとえば、3年前に2%で発行された債券、現在5%で発行されている債券、どちらが魅力的でしょうか。

きっと5%の債券の方に目がいきますよね。

今、発行されている債券の金利が高かったら、金利が低い債券は価値が下がっちゃうよね。

「債券単価は金利の影響を受ける」

要チェックや。

株式投資も金利の影響を受けますが、債券はよりダイレクトに金利の影響を受けます。

わたしの債券投資のスタンス

なるべく金利の影響を受けずに運用したいなぁ…。

基本的に、満期保有を考えています。

満期まで保有しつづけるならば、途中の債券単価を気にする必要はありません。

また、長期債は金利動向が読みづらいため、短期の債券を選んでいます(利付債)。

株で言うと、高値掴み/安値掴みみたいな感じでしょうか。

低めの金利の債券を握りながら、高利回りの債券を羨むのはイヤ…です。

基本は株式投資です

繰り返しますが、資産を増やすには株式投資が一番だと思います。

米国も含む、世界経済にまるっと投資して、長年寝かせるのが、「普通の人」にとって最善策です。

15歳から学ぶお金の教養 先生、お金持ちになるにはどうしたらいいですか?より、引用します。

これからも続く世界の経済成長と言う船に乗れば良いのです。

世界経済はこれからも成長を止める事はありません。この大きな潮流に乗らなければ単純に損です。

15歳から学ぶお金の教養 先生、お金持ちになるにはどうしたらいいですか?

やっぱり、経済成長に波乗りするのが一番や!

しかし、株式投資で成果を得るには時間がかかります。

わたしは短期で成果を出そうと焦って取引をしたこともありましたが、あまりうまくいきませんでした。

株式資産は寝かせるのが一番!

「時間」は投資の上で重要な武器になります。

素晴らしい企業の企業価値は時間をかけて、複利効果を味方につけて累積的に膨れ上がります。

こういった素晴らしい企業であっても、その株価は株式相場変動の影響を中短期的には受けますが、長期的には累積的に増大する企業価値を追いかけて上昇します。

15歳から学ぶお金の教養 先生、お金持ちになるにはどうしたらいいですか?

でも、すべての資産を株式の長期運用に預かることはできません。

お金は貯めるばかりでなく、使うものですよね?

だから、短期〜中期で運用したい資金(=長期間、寝かせられないお金)やなるべく元本を減らしたくない資金を債券などで運用しています。

SNSでは債券投資=イマイチと言われていますが、「株式投資のリスクが取れるのに、債券投資はイマイチだよ」との意ではないでしょうか。

さて、今回、引用した「15歳から学ぶお金の教養 先生、お金持ちになるにはどうしたらいいですか?」はアマゾンで試し読みができます。気になる方はアマゾンで試し読みしてみてくださいね。

資金の性格や目的に合う投資方法を

資産を増やそうとしたとき、目的や手段、重視するポイントは人それぞれです。

わたしは資金の性格や目的を考えて運用していますが、効率重視ですべてをインデックス投資にまわす人もいると思います。

わたしは、数年以内でゴールさせたい資金と長期運用の資金を分けて運用しています。

短期〜中期でゴールさせたい資金の一部を、実験的に米国債で運用し、利金を得ました。

わたしだけかもしれませんが、王道投資以外の投資をしているとき、「投資してるよ!」って言いづらいです。

「みんな一緒」を心地よく感じる日本人だからかもしれませんが…。

でも、投資手段や方法なんて、みんな違って当たり前。

あなたに最適な投資方法を選んでくださいね。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント

こか様

先週からニーサを始めたのですが、米国債購入の際にこか様のブログを参考にさせていただきました。利払いを円で受け取りたくなく、米ドル(MMF)で受け取る方法がわかりやすく説明されており、助かりました。

一点教えていただきたいのですが、今週2月10日に取引した米国債ですが、購入直後にいきなりかなりの含み損を抱えていました。月曜時点で為替は大きく動いていないですし、米金利も大して動いていないはずなのですが、理由がよくわからず、理由はわかりますでしょうか。

コメント欄の質問で恐縮ですが、アドバイスいただければ幸いです。

せいこ様

はじめまして。ブログをご覧いただき、ありがとうございます!

また、わたしの記事がお役に立てたとのこと、嬉しいです。

証券口座の債券が評価損となっているとのことですが、買付単価と売却単価の差額(スプレッド)ではないでしょうか。

一般的に、買付単価のほうが売却単価よりも高く、買付単価100円に対して売却単価99円のようなイメージです。

そのため、実際に債券価格などに大きな変動がなくとも、評価損が表示されてしまいます。

わたしの米国債も、購入後はしばらく評価損を抱えていました。

もし、何かあればまたお気軽にコメントください。

よろしくお願いします。

こか様

お返事ありがとうございます

あれから私も色々ネットで調べましたが、こか様のおっしゃる通りのようです。

購入直後から7%近い含み損だったので、かなり証券会社に抜かれてるんだなと感じました。。

もう一点ご質問よろしいでしょうか。

「米国債の金利・償還金については源泉分離で20%課税」までは理解しているのですが、為替の影響をさけるため、任意のタイミング(購入時より円安のタイミング)で円転したいということで、外貨建MMFに振替を選択しました。

一方で「円転しなかったとしても円ベースでの課税はされる」と聞きました。

米ドルで受け取る場合には為替差益は未実現(円転するまで非課税?)だが、外貨建MMFを購入したり外貨建MMFから米国債を購入するタイミングでは、為替差益が認定され、その購入タイミングで課税される?

上記課税のタイミングがネットでいくら調べてもよくわからず、もしご存じでしたらご教示いただけないでしょうか。

また、課税のされ方ですが、

現在楽天証券で特定口座(源泉徴収あり)にしており、金利を外貨建MMFに自動振替にしておりますが、毎回(毎年?)為替差益があれば申告分離でしょうか。それとも特定口座で源泉分離処理されるのでしょうか。

米国債償還→外貨建MMF→米国債償還と繰り返していくうちに、都度都度為替差益が認定され課税されていくのだとしたら、簿価といいますか、取得時の為替レートも洗い替えされるのでしょうか。すると、いつか為替差損が出るタイミングも来ると思いますが、その差損を通算するような投資を現在他にはやっていないので、損をしてしまうなと思った次第です。

文章でうまく説明できてないかもしれませんが、具体的には

米国債購入時151円/ドル→償還時152円/ドル→外貨建MMF自動振替だとこの時点で1円の為替差益認定?(これはどのように課税されるのか)→米国債再購入153円/ドル→この時点でまた1円の為替差益認定?→償還時151円/ドル→外貨建MMF自動振替だとこの時点で2円分の為替差損認定?(私には何も通算するものがない)→米国債再購入153円/ドル→取得基準レートは151円で洗い替えされてるのでまた2円分の為替差益認定?

というように、益が出た分に関して課税されるのは致し方ないですが、含み損まで自動的に認定されるのは嫌なので、そうなるくらいなら外貨建MMFにせずに米ドル受け取りにしようかなとか、為替差益があるうちに円転してしまった方が良いのかな、なんてここ数日悩んでいます。

アドバイスいただければ幸いです。

こんばんは!

コメント拝見しました。

【償還金の課税について】

〉米ドルで受け取る場合には為替差益は未実現(円転するまで非課税?)だが、外貨建MMFを購入したり外貨建MMFから米国債を購入するタイミングでは、為替差益が認定され、その購入タイミングで課税される?

償還金を外貨で受け取ったとしても、償還時に為替差損益が確定され、償還差損益に含めて計算されます。

償還金の受取方法が外貨預かり金でも、外貨建MMFでも同様です。

ご参考:https://faq.rakuten-sec.co.jp/10000040

【利金の課税について】

〉現在楽天証券で特定口座(源泉徴収あり)にしており、金利を外貨建MMFに自動振替にしておりますが、毎回(毎年?)為替差益があれば申告分離でしょうか。それとも特定口座で源泉分離処理されるのでしょうか。

利金の受け取り時には為替差損益は発生しません。

利金の税金のみが特定口座で課税処理されます。

〉米国債購入時151円/ドル→償還時152円/ドル→外貨建MMF自動振替だとこの時点で1円の為替差益認定?(これはどのように課税されるのか)→米国債再購入153円/ドル→この時点でまた1円の為替差益認定?→償還時151円/ドル→外貨建MMF自動振替だとこの時点で2円分の為替差損認定?(私には何も通算するものがない)→米国債再購入153円/ドル→取得基準レートは151円で洗い替えされてるのでまた2円分の為替差益認定?

外債売買の前後に為替取引などを挟む場合は判断が難しいです。

申し訳ございませんが、わたしでは確実なことをお答えいたしかねますので、詳細は税務署や専門家のかたにお尋ねくださいませ。

米国株取得時の為替差損益ですが、ご参考になるかもしれません↓↓

ご参考:https://x.gd/RxsFB

こか様

お返事が遅くなって恐縮です。

上記アドバイスありがとうございます。

償還時に為替差益も含めて償還差損益に計算、利金に為替差損益は発生しない、の2点がわかっただけでもかなりスッキリしました。(昨日初めての利金をゲットしましたが、確かに税金(約20%)が引かれているだけでした)

いろいろとご説明いただきありがとうございました。

こか様のブログいろいろ拝見させていただきましたが、おそらく私と同世代だと思われますが、資産を築かれていて、尊敬します。

私も負けずと頑張ります。

引き続きブログ拝見させていただきます。