みなさん、こんにちわ。

ヒヨッコ投資家 こかです。

前回の記事ではPERのご紹介をしました。

今回は企業の収益性を見るROEについてです。

ROEってなに?

企業の本質は収益を出すことです。

収益性を判断をする際の指標はROEを用います。

ROE(Return On Equity)とは、自己資本利益率のことをいいます。

これは、株主が拠出した自己資本を用いて企業が株主のためにどれだけの利益をあげたか、つまり株主としての投資効率を測る指標といえます。

https://www.smbcnikko.co.jp/terms/eng/r/E0048.htm

ROEは、投資家のお金をどれだけ有効に使って収益を上げているかをみる指標です。

一般的にROEの数値が高いほど、投資した資本に対して効率よく利益を出しているので「株主に対して多くの見返りを与えている会社」といえます。

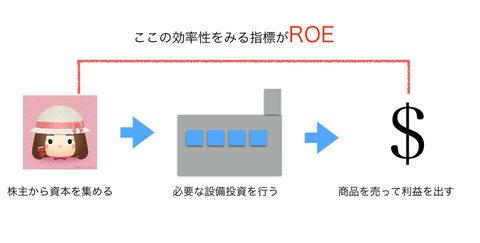

企業は、株主から集めた資本で設備投資を行ったり、開発研究をしたり、事業を拡大していきます。

投資先の企業の商品が売れて、利益を出す…。

そんな企業が株主にとって「投資をした価値」がある企業ですね。

ROEを見る上での注意点

上の図では

株主から集めたお金で

必要な設備投資等を行い、

その結果として生まれた商品を売り利益を出す。

必要な設備投資を行うにはもちろん負債(借金)を伴う場合があります。

ROEの数値の上昇(利益アップ)の要因は自己資本をうまく活用した結果なのか、それとも負債を利用して事業を拡大させたのか確認しましょう。

負債(借金)を確認するには、貸借対照表の負債欄の借入金を見ます。

前期・前々期と比較した増加率や増加の内訳(決算書に書かれています)を要チェック。

もちろん、負債が全て悪いわけではなく、事業を拡大させるような上手に活用している負債ならば不安視する必要はないでしょう。

高収益銘柄を買え!【ROEは15%以上】

企業情報を読み解け! バフェット流〈日本株〉必勝法の中では、ROEが15%以上の企業を推奨していました。

ちなみに、日本の企業の場合は東証一部上場企業のROEの平均は8.6%となっています(2017年3月期決算短信集計より)

ROE15%以上は平均の倍近く収益を上げている企業ってことだね。

ROEをチェックして、高収益の企業へ投資しよう!

前回取り上げたPERは企業が市場でどのように評価されているかを見る指標でした。

今回のROEは企業がいかに収益を上げているかを見る指標で、企業そのもののチカラを調べるものです。

可能ならば、過去5年分くらいのROEを確認して、投資先の企業のチカラを把握しておきたいですね。

ありがとうございました。

これからも応援よろしくお願いします。

コメント