金(ゴールド)の投資信託買った!

かー坊も金ETF買ってる

こんにちは。ヒヨッコ投資家 こか(@cocablog)です。

金(ゴールド)がいいって聞くけど、ホンマなん?今から買っても大丈夫なん??

ず〜っと様子を見ていた金相場。

買い時がいっこうにわからず、時間が流れるばかり。

「これじゃイカン!」と思い立ち、ついに「サクッと純金(SBI・iシェアーズ・ゴールドファンド)」へ投資しました!

1年半ほど運用しており、今回のブログは「サクッと純金」の運用実績についてお話しします。

本日もぜひ最後までご覧ください。

1年半、サクッと純金へ投資した結果

2024年3月より、新NISA(成長投資枠)で「サクッと純金」へ投資し、約1年半が経ちました。(2024年3・4月にスポット購入/5月から毎月1万円積み立て継続中)

「金はいいな〜」となんとなく思っていましたが、想像以上に上がってくれました。

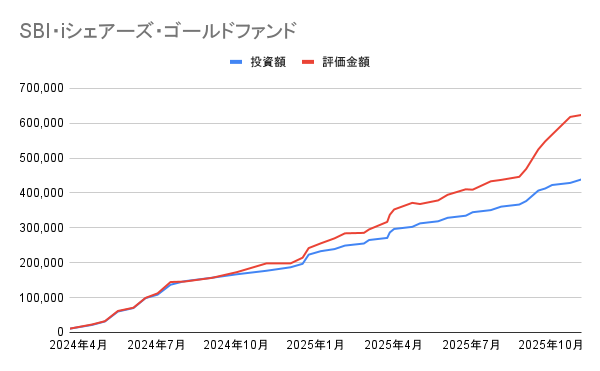

下図は取得額と評価額のグラフです。

2024年末あたりから伸びてきて、投資成果を実感し始めたのもこの頃から。

米国の利下げ観測や地政学リスクが意識される場面では、金が買われやすいです。

「有事の金投資」って言うくらいだしね

資産の性格的に、短期での利益狙いではなく「長期での見守り役」資産として保有するのが合っていると感じます。

金投資をはじめた理由

金投資をはじめた理由は以下の3つです。

- リスク分散

- インフレヘッジ

- 価値のわかりやすさ

株式中心のポートフォリオの場合、株式との相関性が低い金はリスク分散に有効です。

反相関とまでは言わずとも、株式とは値動きのリズムが異なります。

また、「◯◯株ブーム」のようなトレンド性やテーマ性に左右されすぎない点も注目ポイントだと実感しています。

また、直近のインフレを見ていると、インフレに強い資産がほしいと思うようになりました。

スーパーへ行っても、なにもかも値上がりしていて家計管理がシビアになる今日この頃。

金はインフレにも強いため、インフレヘッジになりますね。

3つめに、金はわかりやすい資産だということ。

どこの国でも価値が通用しますし、中学生でも「金は価値があるもの」と理解できるくらい。

価値をイメージしやすい点にも惹かれていました。

サクッと純金(SBI・iシェアーズ・ゴールドファンド)とは

サクッと純金って何や?

サクッと純金とはSBI・iシェアーズ・ゴールドファンド(投資信託)の愛称です。

為替ヘッジあり/なし の2種類があり、わたしは為替ヘッジなしに投資しています。

サクッと純金の概要をまとめますね。

| SBI・iシェアーズ・ゴールドファンド (為替ヘッジなし) | |

|---|---|

| 設定日 | 2023/06/08 |

| 償還日 | 無期限 |

| 信託報酬 | 0.1838% |

| 純資産 | 2,770億1800万円 |

| 決算日 | 6月10日 |

| 投資対象 | 「iシェアーズ・フィジカル・ゴールド ETC」 LBMA金価格指数に連動するETFまたはETC |

| 運用会社 | SBIアセットマネジメント株式会社 |

| NISA | 成長投資枠 |

信託報酬が安い

日興アセットマネジメントや三菱UFJアセットマネジメントの金投信も検討しましたが、サクッと純金は信託報酬が安いです。

信託報酬は0.5%〜0.8%くらいの金投信が多いなか、サクッと純金の信託報酬は0.1838%と非常にリーズナブル。

金のほかにも、サクッとシリーズ(SBI・iシェアーズ)はインド株投信などもあり、シリーズ通じて「低コスト」を謳っているファンドです。

ほかのサクッとシリーズの信託報酬もお安めです。

実質コストも安い(2025/11時点)

投資信託で気になるのが実質コスト

2025年6月決算の運用報告書によると、実質コストは0.19%でローコストです。

購入できる場所(2025/11時点)

サクッと純金が購入できる場所は下記の2金融機関です。

楽天証券では買えへんのか

しゅん…

わたしはSBI証券で運用中です。

SBI証券は見づらいですが、、取り扱っている投資商品はよいなと思います。

松井証券は日本で最初のネット証券で、投信ロボアドバイザーなどツールが充実していますね。

サクッと純金のメリットとデメリット

実際に運用してみて感じた、サクッと純金のメリットとデメリットをまとめます。

メリット

金投資…ETFか、投資信託か、金現物か、なにがいいかな…

金投資はアプローチ方法がたくさんあり、最初どの方法を選ぶか迷いました。

悩んだ末、サクッと純金を選んだのは手軽にはじめられるから!

金現物なら新たに口座開設が必要だからね

そして、100円から1円単位で取引できる気軽さにひかれ、投資信託をえらびました。

100円からやったら「ちょっと試してみよう」って気軽に買えるな

また、NISA(成長投資枠)を使えば非課税で運用できる点も決め手でした。

※ 金現物の譲渡益を計算する際にも特別控除があります(本記事では割愛いたします)

せっかくのNISAだから株式投資にまわす方が有利かとも思いましたが、ひとまずNISAで買うことに。

NISAで買うか、特定口座で買うかは判断がわかれるところかな、と。

デメリット

ファンドを調べていたとき、ベンチマークとの乖離率が気になりました。

乖離について調べましたが、投資信託やETFという便利な金融商品で金投資している限り、乖離は生じてしまうものだと理解しました。

金ETFとベンチマークの乖離が話題になっていたこともありましたね…

また、サクッと純金の購入場所が限定される点はやや利便性が悪いかも。

もうちょっと販売経路を増やしてもいいんじゃ…と思いますが、販売経路を限定することも戦略のひとつなのでしょうか。

ちなみに、金ETFならばどんな証券会社でも取引できます。

金ETF(1540:金の果実)については、別記事で投信とのちがいを整理しています。

3つめは配当金がないこと。

これは金投資共通のデメリットですが、人によっては好みが分かれるかもしれません。

サクッと純金はまだまだ投資継続予定!

身近に金へ投資している人がおり、ずっと興味だけはありました。

ウォッチリストにも長く入れていたのですが、購入しておらず…。

サクッと純金(SBI・iシェアーズ・ゴールドファンド)への積立を始め、結果的によかったです。

期待以上に基準価額が上がり、「こんなに伸びてくれるんだ」と少し驚いたほど。

分散投資にもなるし、今後も積立を続け、じっくりと育てていきたい資産です。

また、金投資にはETFという選択肢もあります。

1540:金の果実を例に投信とのちがいを別記事で紹介しています。

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント