米国債買ったよ!

ETFでなく、現物の債券。

債券投資ってあんま聞かへんけど…。

ぶっちゃけ、どうなん?

いつも一生懸命なあなたへ。ヒヨッコ投資家 こか(@cocablog)です。

米国債投資って、どうよ?!

多分、読者のみなさまの本音ですよね。米国債へ投資している方って少ないですしね。

株式ほどのリターンは期待できませんが、元本への不安が少なめで、利回りが確定していて、手堅く運用できる商品だと思います。

今回のブログは、米国債の購入についてお話しします。

本日もぜひ最後までご覧ください。

米国債を買いました

米国債(アメリカの国債)を買いました。

外貨建MMFにあった端数の預け替えです。

今、アメリカではどんどん金利が上がっていますよね。

金利上昇に伴い、債券単価は下がっています。

100%の価格で発行されていた債券が98%弱で購入できました。償還時には100%で返ってきます。

もちろんリスクもありますが、償還まで持てば100%で返ってくる点は安心できるなと思い、買いました。

外債のリターン3つ

ここで外債についておさらいや。

外債のリターンは3つあります。

インカムゲインはイメージしやすいかと思います。

債券の発行体から投資家へ支払われる利息です。

キャピタルゲインは、買ったときの債券価格と手放すときの債券価格の差です。

たとえば、わたしが買った米国債は約98%の価格でした。

償還時には100%の価格で手放すため、2%がキャピタルゲインに相当します。

為替差益は、米国株投資をしている方々にはおなじみですね。

買ったときの為替と手放すときの為替の差です。

円安のときに購入すると、償還時には為替差損が発生する可能性もありますが、償還時に外貨で受け取れば、ただちに円転される心配はありません。

外債のリスク4つ

外債にもリスクはあるよ。

外債のリスクをまとめます。

聞き慣れへん言葉が出てきた!

債券投資で最もコワイのは、信用リスクでしょうか。

発行体に万が一のことがあったら、お金が返ってきません。パァになってしまいます。

信用リスクを重視すると、どれだけ利回りがよくても新興国債券などは買えないですね…。

4つのリスクの詳細は、下記のサイトでまとめられています。ご参照ください。

米国債を買った3つの理由

わたしが米国債を買った理由を3つまとめます。

償還時には100で返ってくるから

すでに発行されている債券を購入する場合、時価で購入しますが、償還時には100%で返ってきます。(発行体に万が一のことが起こらない場合)

新たに発行されるときの価格は100%ですが、途中買付の場合、98%や102%など買付時の債券価格で取引します。

取引価格がいくらであろうと、償還時には100%で償還されます。

わたしの場合、97.78%で買った債券が、2025年の償還時には100%で戻ってきます。

償還まで保有し、米国がデフォルトなどしない限り、元本が割れる心配はありません。

利回りが確定しているから

債券はあらかじめ利率が決められています。

2%、3%など利率が決まった状態で発行されるんですね。

たとえば、利率2%の債券を10,000ドル分購入したら、毎年200ドル(税金は考慮しない)の利金が入ります。

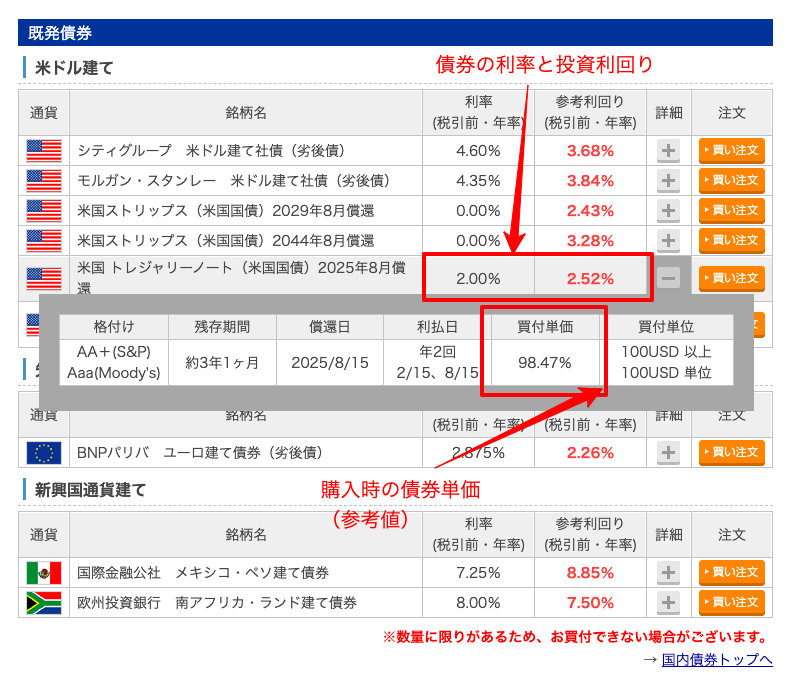

上の図は、楽天証券で購入した米国債の詳細(2022年7月30日現在)です。

わたしが購入した債券は利率が2%です。

債券価格が97.78%だったで、実質の利回りは2.5%強くらいでしょうか。

日本の個人向け国債や預貯金よりも利回りがいいですね。

ストレスが少ない投資だから

上記の理由から、債券投資は株式に比べて非常にストレスが少ない投資です。

現時点では償還まで保有する予定で、2025年までに米国に何かが起こることも考えにくいので、米国債は結構手堅いんじゃないかなと思っています。

もちろん、成長株を買って、株価が2倍、3倍になるのも楽しみなんです。

毎月のナスダック100投信の積み立ても継続中ですし。

ただ、たとえ数%でも利回りが確定していると、安心して保有できます。

正直なところ、債券投資に夢はありませんが、期間と利回りを決めて、手堅く運用したい資金の預け先にはよいと思っています。

ミドルリスク・ミドルリターンくらいでしょうか。

米国株投資は2〜3%の利回りで運用したい人向け

信用リスクや為替変動リスクはありますが、手堅く2〜3%の利回りで運用したいならば、米国株投資もアリだと思います。

償還時点で発行体が健全で、償還まで保有すれば、外貨ベースでの元本割れの心配はなく、確定した利回りで運用できるからです。

わたしはETFで債券投資をしていましたが、元本部分の変動がストレスで、債券の現物投資へ切り替えました。

預貯金ではないためリスクゼロではありませんが、比較的ストレスフリーに投資できると思っています。

ポートフォリオのバランス的にも、投資メンタル的にも、債券投資は株式投資のよきサポーターです!

本日もお読みいただき、ありがとうございました。

最高のフィナーレを。

コメント